Defying Gravity: Ingeniería Financiera contra el "Sesgo Nocturno"

De cómo el equipo de Research de Reverse Quality ha logrado lo matemáticamente improbable: una estocada al corazón de la ventaja alcista overnight.

La Anomalía y la Fuerza de la Gravedad

En la arquitectura de los mercados financieros modernos, existe una fuerza invisible, casi gravitatoria, que ha desafiado a los escépticos durante décadas: el "Night Effect".

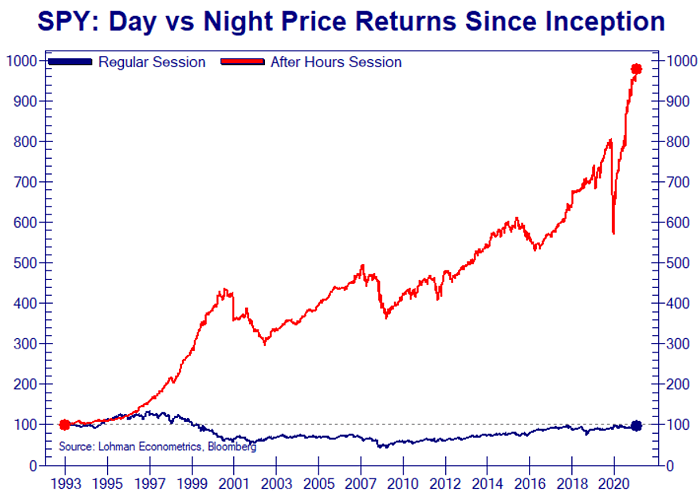

La evidencia empírica es irrefutable. Desde principios de los años 90, la inmensa mayoría del retorno neto acumulado del S&P 500 no se ha generado entre el toque de campana de apertura y el cierre en Wall Street, sino en el silencio de la noche. Es durante la sesión overnight —mientras Nueva York duerme y los mercados asiáticos y europeos digieren los flujos de cobertura global— cuando el índice acumula su prima de riesgo.

Intentar operar en corto (Short) contra este sesgo estructural ha sido, históricamente, el cementerio de innumerables estrategias cuantitativas. Ir en corto durante la noche es, sobre el papel, nadar contra un tsunami estadístico. Es apostar contra la inercia del sistema financiero global.

Sin embargo, en Trading System Club, entendemos que incluso las leyes más robustas de la física de mercado tienen puntos de ruptura. No buscamos desafiar la gravedad por capricho; buscamos el momento exacto en que la gravedad falla.

Anomalía Day vs Night (Night Effect)

Fuente:

isabelnet.com — SPY S&P 500 ETF Day vs Night Price Returns

Fuente:

isabelnet.com — SPY S&P 500 ETF Day vs Night Price Returns

El Hallazgo: "The True Driver"

Nuestra obsesión en el departamento de Reverse Quality no es encontrar patrones que se repiten (correlación), sino entender las fuerzas mecánicas que los provocan (causalidad). Tras años de investigación sobre la microestructura de liquidez y el comportamiento institucional al cierre, hemos aislado el "True Driver".

No es una señal técnica convencional. Es una grieta estructural.

Hemos identificado una configuración precisa de agotamiento y "trampa de liquidez" al cierre de sesión que actúa como un detonante equilibrado en riesgo y recompensa. Cuando este driver se activa, la ventaja estadística del "Night Effect" puede reducirse o invertirse con fuerza. Es una intervención táctica sobre una ventaja alcista histórica.

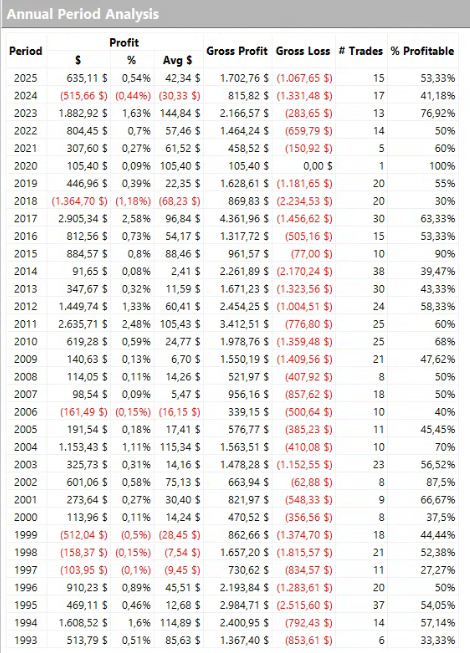

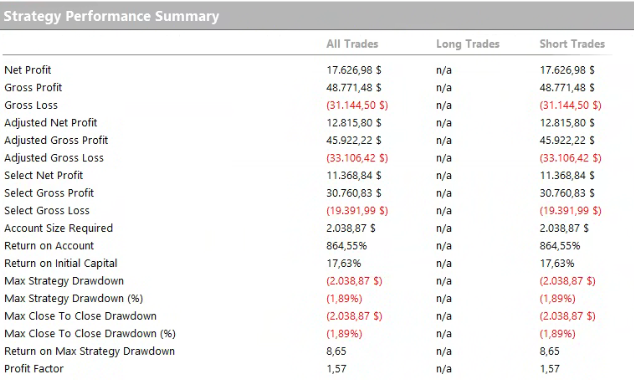

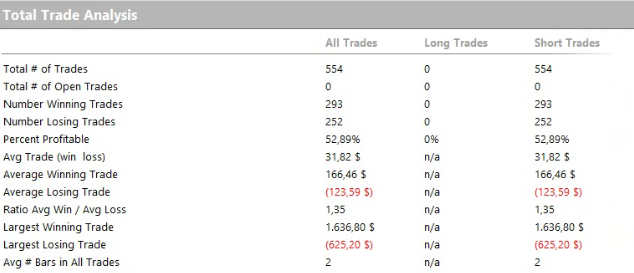

A través de rigurosos tests de robustez, sensibilidad paramétrica y validación con datos desconocidos (Out-of-Sample), hemos confirmado que este comportamiento no es aleatorio. Es el resultado de una necesidad institucional de liquidar riesgo tóxico antes de la apertura europea. Desde 1993, el sistema ha ejecutado 554 operaciones en SPY con un 52% de acierto, un Profit Factor 1.57 y un ratio avg win/avg loss 1.35.

Alta Ingeniería Financiera: El Viento de Cola Matemático

Una gran señal de trading no sirve de nada si la ejecución es ineficiente. Aquí es donde la estrategia trasciende el análisis estadístico y entra en el terreno de la Ingeniería Financiera.

Para maximizar el Alpha de esta estrategia, que se integrará en nuestra cartera de coberturas Market Meltdown, hemos diseñado una construcción de operación (Trade Construction) que convierte el entorno macroeconómico actual en un aliado.

Aunque el sistema es totalmente operable mediante el ETF clásico (SPY), su máxima expresión de eficiencia se logra a través de los Futuros del S&P 500 (ES/MES) o derivados del índice (SPX). ¿Por qué? La respuesta está en la fórmula de valoración de futuros y el impacto de los Tipos de Interés.

Modelo de valoración teórica del futuro

S_t: Precio Spot del índice (S&P 500).

r: Tasa libre de riesgo (Risk-Free Rate).

q: Tasa de dividendos (Dividend Yield).

T - t: Tiempo hasta vencimiento.

1. Captura de ineficiencia de precio: Apuesta táctica a la caída del subyacente al activarse el driver.

2. Viento de cola de tipos (r): Al estar cortos en un instrumento con coste de carry, tipos altos favorecen el retorno relativo.

3. Eficiencia de capital: Menor fricción frente a dividendos del SPY y sin costes de Hard-to-Borrow.

El Escudo Perfecto: Rendimiento en el Caos

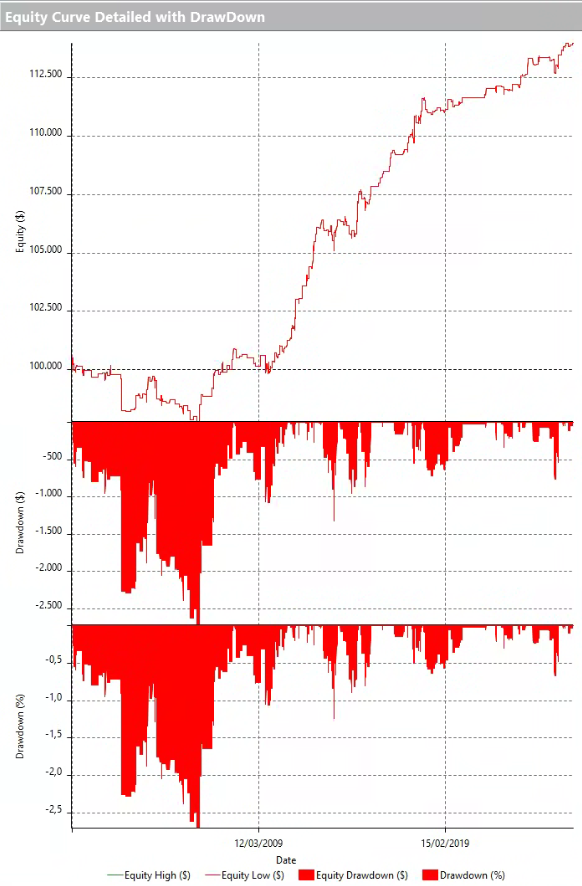

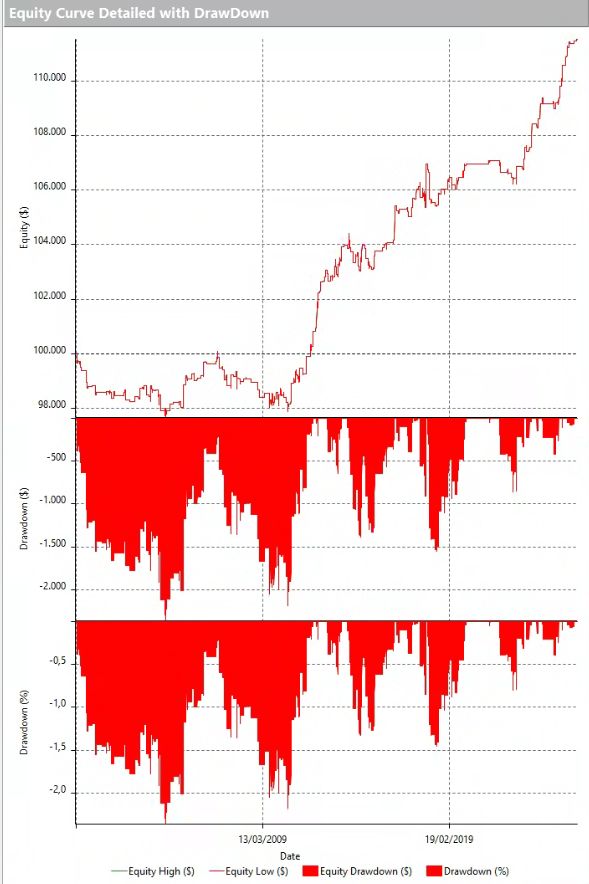

La verdadera belleza de esta estrategia no reside solo en su rentabilidad total, sino en cuándo se produce esa rentabilidad.

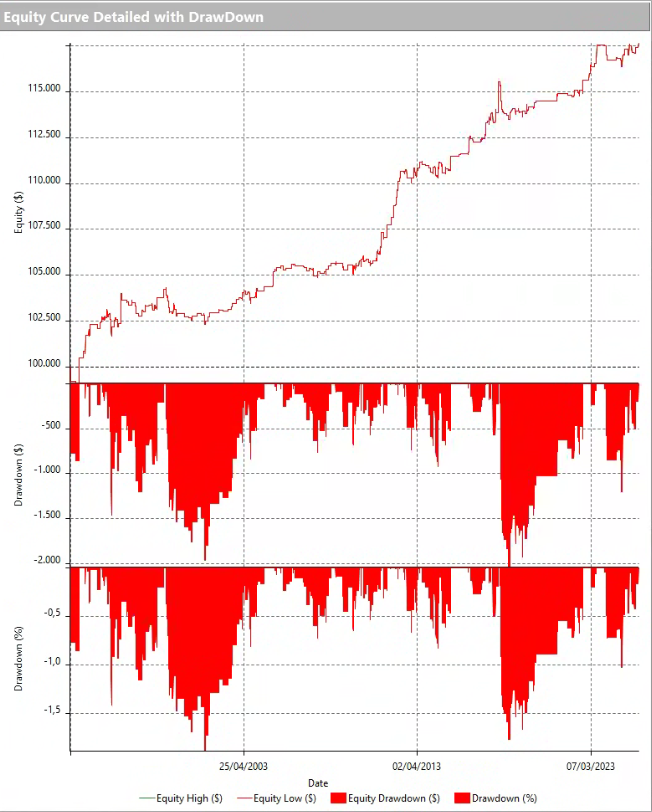

Al analizar la curva de equidad bajo la lupa de nuestros tests de estrés, observamos un comportamiento de cobertura casi perfecto: 2008 (Gran Crisis Financiera), 2020 (Pandemia) y 2022 (La Correlación Rota) entregan protección y retorno positivo.

Curva de Capital del sistema "Gravity" en SPY

Tabla de rentabilidades (1993→)

Estadísticas clave

Trade Analysis

Validación Transversal: La Prueba del "ADN Universal"

En la alta ingeniería financiera, existe un fantasma que persigue a todo investigador cuantitativo: el Overfitting (sobreajuste). Es fácil encontrar una regla mágica que funcione en un solo activo si se torturan los datos lo suficiente.

Para el equipo de Reverse Quality, un resultado positivo en el S&P 500 es condición necesaria, pero no suficiente. Para declarar que hemos encontrado un True Driver, la lógica debe comportarse como una ley física: debe ser replicable en entornos diferentes.

Sometimos a nuestro algoritmo a la prueba definitiva: la Validación Transversal (Cross-Asset Verification).

Aplicamos exactamente las mismas reglas —sin cambiar una sola coma del código, sin reoptimizar parámetros— a la cesta de ETFs sectoriales del S&P (Select Sector SPDRs). La hipótesis era audaz: si el mecanismo de "pánico nocturno" es una conducta humana e institucional real, debería aparecer en otros rincones de la economía, no solo en el índice general.

XLP (Consumer Staples): El sector defensivo por excelencia. Baja volatilidad, refugio de valor.

XLB (Materials): Un sector cíclico, sensible al crecimiento industrial y materias primas.

En ambos casos, y en la mayoría de los sectores líquidos analizados, la estrategia extrae Alpha de forma consistente.

¿Qué nos dice esto? Que no estamos explotando una curiosidad del SPY. Estamos explotando un mecanismo de liquidación universal. Cuando una institución necesita cerrar riesgo al final del día por un "Cierre Feo", no discrimina; vende la cesta, vende los materiales, vende el consumo básico.

El hecho de que el sistema funcione con esta robustez fractal en activos tan dispares es la garantía matemática de que no estamos ante una casualidad estadística, sino ante una ventaja estructural del mercado de capitales.

Curva de Equidad: XLP (Consumer Staples)

Curva de Equidad: XLB (Materials)

Conclusión: Ciencia, no Azar

En Trading System Club, no dejamos el patrimonio al albur de la suerte. Lo que presentamos es el resultado de aplicar el método científico a los mercados financieros. Hemos despejado el ruido para escuchar la señal pura.

Hemos diseñado una herramienta orientada a mejorar la protección y buscar eficiencia táctica ante pánico nocturno. Es ingeniería. Es precisión. Una forma de afrontar desequilibrios cuando el mercado pierde su estabilidad.

#Trading #NightEffect #ShortOvernight #Engineering #RiskManagement #SP500

Una Alianza Estratégica para Gestores de Patrimonio (+1M AUM) — Solo profesionales

Sabemos que en la gestión de altos patrimonios, el activo más escaso no es el capital, es su tiempo y su serenidad mental.

Su labor fundamental es cultivar la relación con sus clientes, no vigilar pantallas a las 3:00 AM temiendo un Gap de apertura que destroce el rendimiento anual. La gestión profesional del Riesgo de Cola (Tail Risk) requiere una infraestructura tecnológica y una vigilancia que consumen recursos inmensos.

Permítanos ser su Arquitecto de Coberturas.

En Trading System Club, ponemos nuestra ingeniería al servicio de su estabilidad. Nosotros gestionamos el caos matemático; usted gestiona la confianza del cliente.

Invitación Exclusiva: Acceso al Ecosistema "Institutional Order Flow"

Para celebrar la integración de nuestra tecnología de Market Meltdown, abrimos las puertas de nuestro Inner Circle a un grupo selecto de profesionales.

Si usted gestiona activos por valor superior a 1 Millón de Euros o Dólares, le invitamos a activar una Prueba Gratuita de 3 Meses de nuestros servicios de inteligencia de mercado, donde podrá testar en tiempo real nuestras dos soluciones bandera:

Market Meltdown (El Escudo): Incluye el sistema Gravity junto a nuestros algoritmos de Swing Trading propietarios. Diseñado para mitigar el riesgo de cola y blindar su exposición actual tanto en Renta Variable como en Renta Fija ante eventos sistémicos.

Blue Income (La Espada): Nuestra cartera de generación de Alpha, diseñada para inyectar rentabilidad descorrelacionada a sus portafolios existentes.

Condiciones del Acceso:

Sin costes de Setup.

Sin compromisos ocultos.

Acceso directo a la lógica institucional que protege nuestros propios fondos.

Descubra cómo liberar su agenda y ofrecer a sus clientes una gestión robusta que duerme tranquila mientras los mercados se agitan. Deje que nuestra tecnología se ocupe de la "noche", para que usted pueda brillar durante el día.

¿Hablamos de protección y retorno?

Trading System Club | True Drivers. Structural Alpha. Total Peace of Mind.